16/6/2019

פנייה קלה ומהירה

אל תחכו - פנו אלינו עוד היום!

התקשרו ל- 054-4251054 או השאירו פרטים, ונעניק לכם ייעוץ ראשוני ללא התחייבות כדי להתחיל לפעול נכון כבר עכשיו.

מיזוגים ורכישות - היבטי מיסוי

מיזוגים ורכישות - רקע כללי:

* חלק ה2 לפקודת מס הכנסה מסדיר את התנאים שלפיהם שינויי מבנה בדרך של מיזוג חברות, העברת נכסים לחברה תמורת הקצאת מניות בה או פיצול חברות, לא יחויבו במס בעת ביצוע שינוי המבנה אלא במועד מאוחר יותר, הכל בהתאם להוראות הפקודה.

* כפי שניתן לראות, המחוקק בחר להעניק את דחיית המס לרשימה סגורה של מקרים שמה שמייחד אותם זה שמבחינה מהותית לא היה מימוש כלכלי אמיתי המצדיק חיוב מיידי במס.

תיקון מספר 242 לפקודת מס הכנסה:

מטרותיו העיקריות של התיקון:

- הגמשת המגבלות החלות על מתן הקלות המס בעת ביצוע שינויי המבנה המוסדרים בחלק ה2 לפקודה

- מתן אפשרות לכניסת משקיעים לחברה ולמימוש זכויות

- מתן אפשרות לביצוע שינויי מבנה מורכבים והסרת חסמים נוספים בדין הקיים.

לקבוע הסדר אחיד ככל האפשר לעניין המגבלות החלות על שינויי המבנה השונים ולפשט את הוראותיו של חלק ה2.

בעקבות התיקון, פרסמה רשות המיסים את חוזר מס ההכנסה מספר 8/2018 שמטרתו הינה לפרט את השינויים שנקבעו במסגרת חלק ה2 לפקודה במסגרת התיקון וליתן דגשים לגבי ההוראות החדשות. ככלל, הוראות התיקון יחולו על שינויי מבנה אשר נעשו החל מיום פרסום התיקון (6.8.2017). יחד עם זאת, נקבעו מספרי חריגים המאפשרים הקלה לתחולה רטרואקטיבית של התיקון (כמו למשל בנושא שינוי זכויות במהלך תקופת המגבלות).

עיקרי תיקון מספר 242 לפקודת מס הכנסה:

- התקופה הנדרשת - התקופה הנדרשת הינה תקופת המגבלות שבמסגרתה נקבעו הגבלות על ביצוע פעולות מסוימות. עד לתיקון 242 נעשה שימוש במונח זה רק לגבי מיזוגים. במסגרת התיקון, הוסדר המונח גם לגבי העברת נכסים ופיצולים. לכן התקופה הנדרשת במתכונתה החדשה היא שנתיים ממועד ביצוע שינוי המבנה.

- שינוי זכויות בתקופת המגבלות: במהלך התקופה הנדרשת תתאפשר מכירת זכויות על ידי בעלי הזכויות הקיימים, הקצאת זכויות חדשות לבעלי מניות חדשים וקיימים ובלבד שזכויותיהם של מי שהיו בעלי הזכויות מיד לאחר שינוי המבנה לא יפחתו מ-25%.

- הארכת תקופת הבנייה בהעברת קרקע ופיצול ל-5 שנים (במקום 4).

- שינוי מבנה נוסף - באישור המנהל.

- ביטול הדרישה לקבל אישור מראש מהמנהל במקרים מסוימים.

- דרישת לפעילות עסקית במיזוגים ופיצולים - ניתן לבצע מיזוגים/פיצולים גם לחברות שלהן פעילות כלכלית שאינה מניבה הכנסה לפי סעיף 2(1) לפקודה (הכנסת שכירות לפי סעיף 2(6) למשל).

- העברת נכס לחברה קיימת ולא רק לחברה חדשה

- תשלום במזומן אגב מיזוג - מכירת המניות תמורת מזומן או קבלת תמורה חלקית במזומן בהיקף שלא יעלה על 40% מסך התמורה שניתנה לבעלי הזכויות. התמורה במזומן לכל בעלי המניות צריכה להיות זהה.

מרכיב המזומן ימוסה במלואו במועד המיזוג.

הקלה בדרישת יחס גודל במיזוג: נקבע יחס חדש של 1:9 במקום 1:4 וכן בוטלה דרישת יחסי הגודל במיזוג בין חברת אם ובת ולגבי אחיות.

מיזוגים - סעיף 103

- סעיף 103 לפקודת מס הכנסה דן בתנאים והקלות ממס הנובעות ממיזוג חברות.

- הסעיף מאפשר פטור ממס במקרה של מכירת זכויות והעברת נכסים אגב מיזוג. חשוב להדגיש, כי לא מדובר בפטור מוחלט מתשלום מס אלא בדחייה בלבד.

- תשלום מס רכישה מופחת בשיעור של 0.5% משווי נכס המקרקעין המועבר ככל שקיים.

- יתרונות המיזוג: חיסכון בעלויות, שיתוף הדדי בידע וטכנולוגיה, מיזוג פעילויות משלימות (ייצור ושיווק למשל).

- הסעיף מאפשר שתי דרכים של מיזוג: מיזוג סטטוטורי (סעיף 103ב) ומיזוג על דרך החלפת מניות (סעיף 103כ).

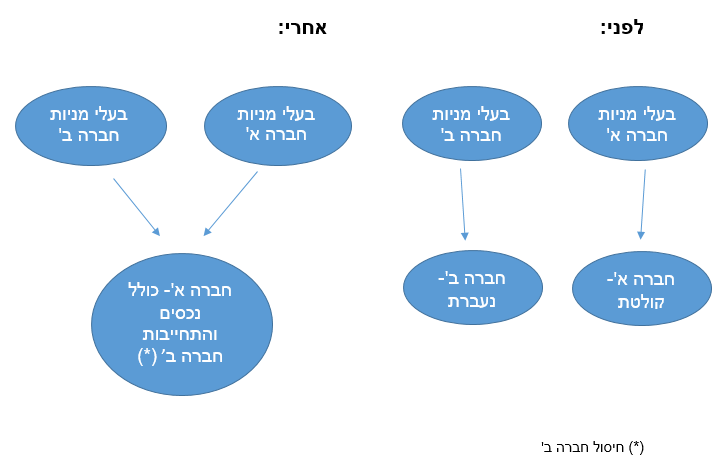

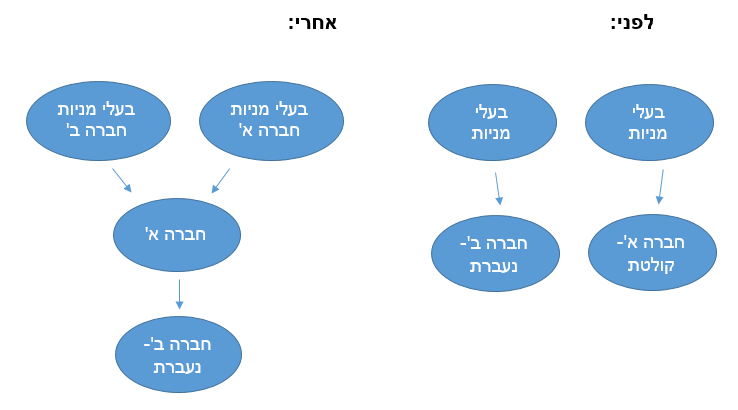

מיזוג סטטוטורי (סעיף 103ב לפקודה):

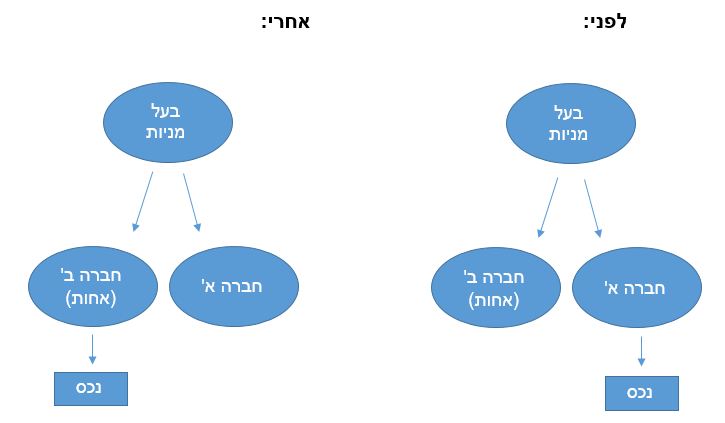

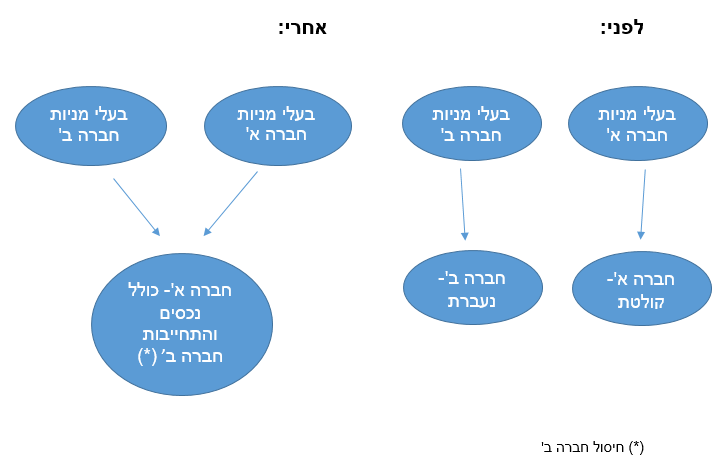

- העברת כל הנכסים וההתחייבויות של חברה או של מספר חברות (חברה מעבירה) לחברה אחרת(חברה קולטת), וחיסול החברה המעבירה ללא פירוק, בהתאם לצו מיזוג באישור בית המשפט או באמצעות הודעה לרשם החברות בהתאם לחוק החברות.

- מועד המיזוג יהיה בתום שנת המס שבה ניתן צו המיזוג או תום שנת המס שקדמה לה ובלבד שלא יקדם למועד הגשת הבקשה למתן צו מיזוג ובמיזוג לפי חוק החברות בתום שנת המס שבה חל המיזוג.

- יחד עם זאת, מכח סעיף 103א1(א) לפקודה ובמסגרת חוזר מס הכנסה מספר 6/2018 נקבע כי יתאפשר לעשות מיזוג סטטוטורי לא רק בתום שנת המס אלא בתום כל אחד מהרבעונים.

- ככלל, לצרכי מס, לא נדרש לקבל אישור מקדמי מרשות המיסים ומספיק להודיע לפקיד השומה בתוך 30 ימים מיום מתן צו המיזוג או ממועד המיזוג לפי המאוחר או תוך 60 ימים באישור פקיד השומה מראש. יחד עם זאת, ניתן לפנות לרשות המיסים בבקשה לקבלת אישור מקדמי בהתאם להוראות סעיף 103ט לפקודה.

- בהודעה לפקיד השומה יש לצרף דו"ח הכולל את כל הפרטים והעובדות הנוגעים למיזוג, צו המיזוג, החלטת בית המשפט לגבי מיזוג, חוזה המיזוג, אישורים, חוות דעת, הצהרות, דו"חות כספיים, דו"ח על ייעוד הנכסים המועברים במסגרת המיזוג, פירוט הערכות השווי שנעשו לקראת המיזוג ובמהלכו וכל דו"ח או פרט אחר, שקבע שר האוצר בתקנות.

סעיף 103 ג - התנאים למיזוג:

- המיזוג נעשה לתכלית עסקית וכלכלית כאשר מטרתו העיקרית הינה לאפשר ניהול ותפעול מאוחד של פעילויות וכן ההימנעות ממס או הפחתת מס בלתי נאותות אינן מהמטרות העיקריות של המיזוג (מיזוג חברה מפסידה).

- רוב הנכסים שהועברו אל החברה הקולטת במסגרת המיזוג מכל אחת מהחברות המעבירות ורוב הנכסים שהיו ברשותה ערב המיזוג, לא נמכרו במשך שנתיים ממועד המיזוג ונעשה בהם בתקופה האמורה שימוש מקובל, בנסיבות העניין במהלך עסקי החברה. "רוב הנכסים" מוגדרים כנכסים שוויי השוק שלהם היה 50% ומעלה מסך שווי השוק של כלל נכסי החברה.

- בחברה הקולטת נמשכה במהלך התקופה הנדרשת פעילות כלכלית עיקרית המניבה הכנסה לפי 2(1) או לפי סעיף 2 באישור המנהל.

- הקצאת מניות שוות זכויות לכל בעלי הזכויות בחברה המעבירה בהתאם לחלקם היחסי בה ולא ניתנה תמורה נוספת כלשהי (למעט שני המצבים שנקבעו במסגרת התיקון).

- כלל הזכויות בחברה הקולטת יתחלקו בין בעלי הזכויות בחברה הקולטת בהתאם ליחס שבין שווי השוק של החברה שהיו בעלי מניותיה לבין שווי השוק של כלל החברות.

- סך הזכויות של כלל בעלי הזכויות בכל אחת מהחברות המשתתפות במיזוג, במועד המיזוג יהווה לפחות 10% משווי השוק של הזכויות בחברה הקולטת (עד התיקון נאמר "במשך התקופה הנדרשת")

- יחסי שווי: שווי השוק של כל אחת מהחברות לא יעלה על פי תשעה משווי השוק של חברה אחרת (עד התיקון היחס היה 1:4).

- כמו כן בוטלה דרישת יחסי הגודל במיזוג בין חברות בת לאם ולגבי אחיות.

- תושבות: נדרש שהחברה תהיה תושבת ישראל או שאושרה על ידי המנהל והיא חברת תושבת חוץ או תושבת ישראל שהיא חברת חוץ.

- הוגשו כל המסמכים הנדרשים לפי סעיף 103יט(א) לפקודה.

- שינוי זכויות: כל בעלי הזכויות בחברות מחזיקים יחד מיד לאחר המיזוג במלוא הזכויות בחברה הקולטת ובמהלך התקופה הנדרשת לא יפחת סך הזכויות המוחזקות על ידיהם כולם או חלקם מ-25% מכל אחת מזכויות החברה הקולטת- עד התיקון נדרשה החזקה במלוא הזכויות.

(לא חל במקרה של מיזוג בין חברת אם ובת).

- לא יראו שינוי בזכויות לאחר המיזוג אם מכירת הזכויות היתה שלא מרצון.

- עד התיקון, קבלת תמורה במזומן אגב מיזוג היוותה הפרה לעניין המגבלות של תנאי הזכאות לדחיית מס לאור ההנחה שקבלת תמורה במזומן מהווה מימוש של הנכס. יחד עם זאת, במסגרת התיקון, נקבע כי קבלת מזומן לא תהווה הפרה במקרים הבאים:

- קבלת מזומן מהחברה הקולטת בתמורה למכירת כל מניותיהם של בעלי המניות (לא רק המיעוט) ללא קבלת זכויות כלשהן בחברה הקולטת (לא משתתפים במיזוג).

- קבלת מזומן מהחברה הקולטת בנוסף לקבלת זכויות בה (הקצאת מניות) ובלבד שסך התמורה במזומן לא תעלה על 40% מסך התמורה שיתנה לבעלי הזכויות. התמורה במזומן לכל בעלי המניות צריכה להיות זהה.

מיזוג סטטוטורי (סעיף 103ב לפקודה):

מיזוג על דרך של החלפת מניות (סעיף 103כ):

- העברה של 80% לפחות מן הזכויות בחברה או בכל אחת מהחברות (חברה נעברת) לחברה אחרת בתמורה למניות שיוקצו בחברה האחרת, ובלבד שבעלי הזכויות והצדדים הקשורים להם, שהעבירו זכויותיהם בחברה הנעברת, העבירו את כל זכויותיהם בהעברה כאמור לחברה האחרת (חברת קולטת).

- מעד המיזוג הינו מועד החלפת המניות.

- התקיימות התנאים לפי סעיף 103ג.

- נדרש שהחברה הקולטת מחזיקה מיד לאחר המיזוג בכל הזכויות בחברה הנעברת שהועברו לה ושבמהלך התקופה הנדרשת לא יפחת סך הזכויות כאמור מ-51%.

- עד התיקון היה נדרש לקבל את אישור המנהל.

העברת נכסים - סעיף 104

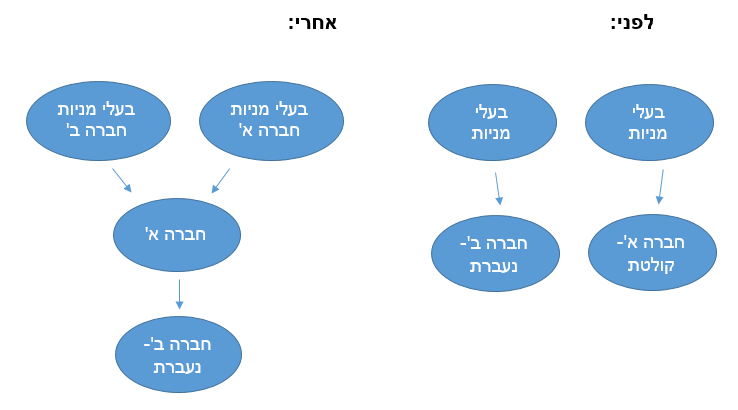

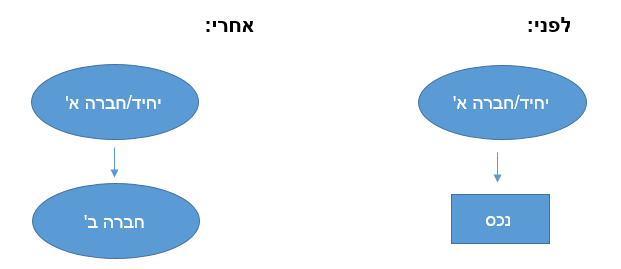

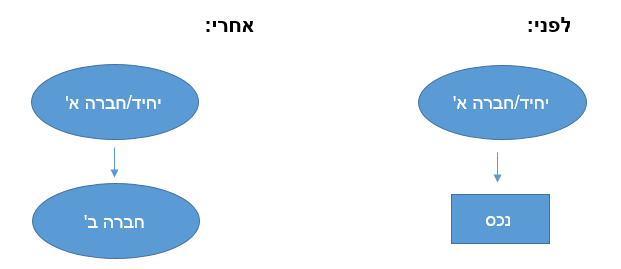

העברת נכס על ידי אדם - סעיף 104א לפקודה:

- העברת מלוא הזכויות של יחיד או חברה בנכס לחברה תמורת קבלת הזכויות באותה חברה.

- לאחר יום ההעברה, המעביר מחזיק ב-90% לפחות בכל אחת מזכויות החברה.

- במהלך התקופה הנדרשת לא יפחת סך הזכויות שבהחזקתו של המעביר מ-25% מכל אחת מזכויות החברה (עד התיקון נדרשה החזקה של 90% לפחות במשך התקופה הנדרשת).

- החברה מחזיקה בנכס במשך התקופה הנדרשת (שנתיים מיום ההעברה).

העברת נכס - סעיף 104א לפקודה:

- היחס בין שווי השוק של הזכויות שהוקצו למעביר לבין שווי השוק של כלל הזכויות בחברה מיד לאחר ההקצאה הוא כיחס שבין שווי השוק של הנכס המועבר לשווי השוק של החברה לאחר ההעברה.

- העברת נכס לאיגוד מקרקעין- אם הנכס הוא קרקע נדרשת השלמת בניית בניין על אותה קרקע בתוך 5 שנים (עד התיקון נאמר 4 שנים).

- לא נדרשת תכלית עסקית להעברה (סמכות לפי סעיף 86 לפקודה).

- לא נדרש אישור מראש של רשות המסים ומספיק להודיע לפקיד השומה תוך 30 ימים מיום ההעברה במסגרת טפסים מיוחדים (1512, 1512א ו-1512ד).

- במסגרת הטפסים נדרש גם לצרף הסכמי ההעברה והערכות שווי.

העברת נכס לחברה (סעיף 104א):

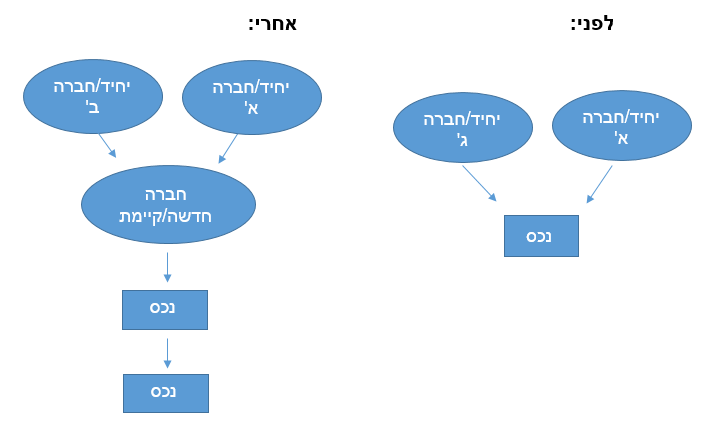

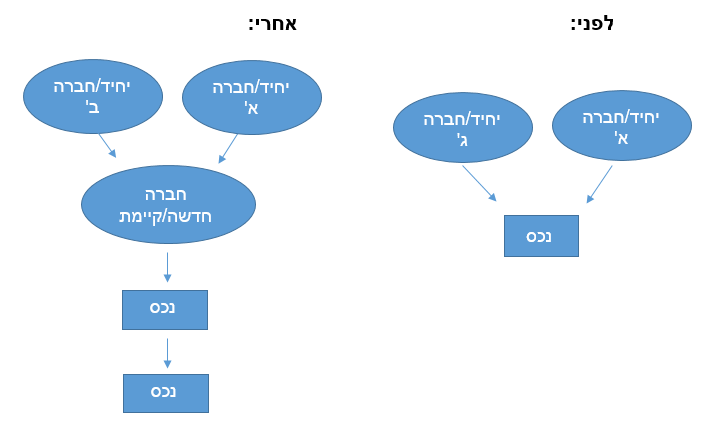

העברת נכס על ידי מספר בני אדם – סעיף 104 ב לפקודה:

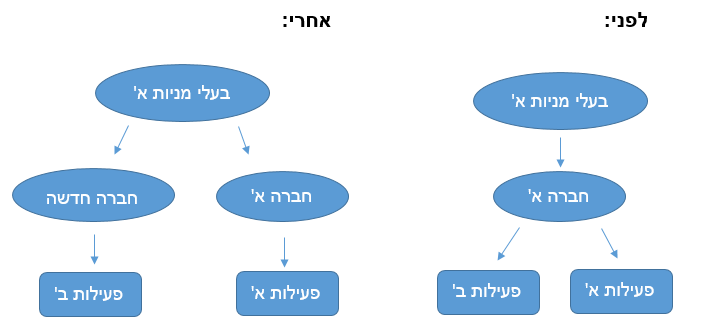

- העברת נכס על ידי שותפים בשותפות או על ידי בעלים משותפים לחברה חדשה, שהוקמה במיוחד לצורך כך, בתמורה להקצאת מניות בלבד באותה חברה.

- נקבע שהעברה כזו לא תחוייב במס בתנאי שחלקו של כל אחד מהשותפים או הבעלים המשותפים בכל אחת מהזכויות בחברה מיד לאחר ההעברה זהה לחלק שהיה לו לפני ההעברה בכל נכס שהועבר כאמור.

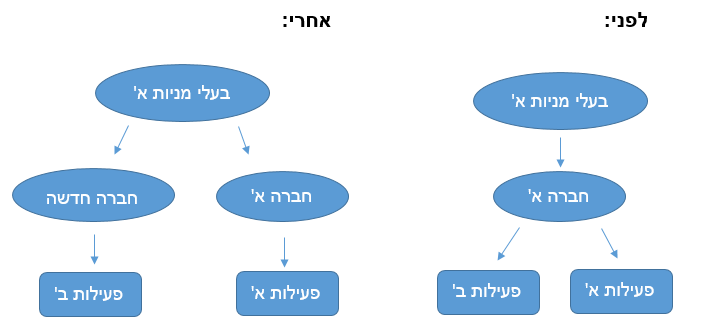

- עד תיקון 242 לפקודה, היה ניתן להעביר נכס אך ורק לחברה חדשה ובמסגרת התיקון בוטלה דרישה זו כך שכעת אפשר יהיה להעביר נכס גם לחברה קיימת ובלבד שבעלי הזכויות בחברה הקיימת היו לפני ההעברה, בעלי הזכויות בנכס או בשותפות ומיד לאחר ההעברה החזיק כל אחד מהם בחלק בזכויות בחברה הקיימת הזהה לחלק שהיה לו בנכס או בשותפות.

- כפי שניתן לראות, נדרשת זהות מוחלטת בין המחזיקים ושיעורי ההחזקה שלהם בחברה אליה מועבר הנכס לבין המחזיקים ושיעורי ההחזקה שלהם בנכס המועבר.

- במהלך התקופה הנדרשת לא יפחת סך הזכויות המוחזקות על ידי בעלי הזכויות בחברה מ-25% מכל אחת מזכויות החברה.

- החברה מחזיקה בנכס במשך התקופה הנדרשת.

- היחס בין שווי השוק של הזכויות שהוקצו לכל אחד מהשותפים או הבעלים לכל שווי השוק של החברה מיד לאחר ההקצאה, הוא כיחס שבין שווי השוק של חלקו בנכס לשווי השוק של החברה לאחר מועד ההעברה.

- העברת קרקע לאיגוד מקרקעין תהיה פטורה בתנאי שהושלמה בניית בניין על אותה קרקע בתוך 5 שנים ממועד ההעברה (עד התיקון נאמר 4 שנים).

- לא נדרשת תכלית עסקית להעברה.

- לא נדרש אישור מראש של רשות המסים ומספיק להודיע לפקיד השומה תוך 30 ימים מיום ההעברה במסגרת טפסים מיוחדים (1512, 1512ב ו-1512ד).

- במסגרת הטפסים נדרש גם לצרף הסכמי ההעברה והערכות שווי.

העברת נכס על ידי מספר בני אדם לחברה (סעיף 104ב(א)):

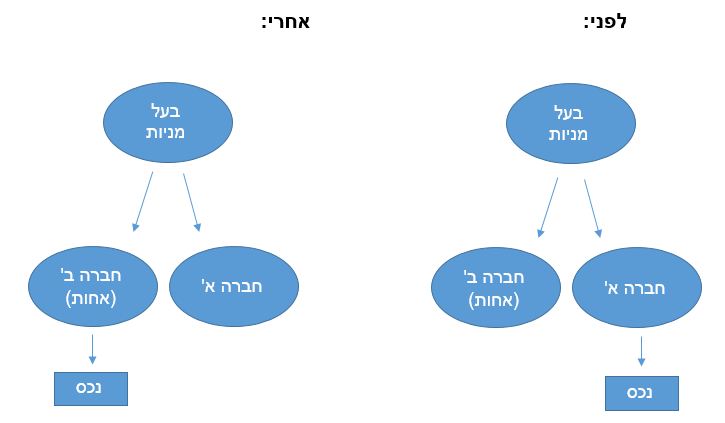

העברת נכס בין חברות אחיות - סעיף 104ב(ו) לפקודה:

- סעיף 104ב(ו) פוטר ממס העברת נכסים מחברה אחת לחברה אחרת, אם בעלי הזכויות בשתי החברות ושיעור זכויותיהם בחברות זהים, ובלבד שיתקיימו כל התנאים שקבע שר האוצר בתקנות.

- כמו כן, נדרש כי במהלך התקופה הנדרשת לא יפחת סך הזכויות שמחזיקים בעלי הזכויות בחברה המעבירה ובחברה האחות מ-25% מכל אחת מזכויות באותן חברות.

תקנות מ"ה (תנאים להעברת נכס בפטור ממס בין חברות אחיות), התשנ"ד 1994:

- תכלית עסקית וכלכלית

- הנכס המועבר יישאר במשך שנתיים לפחות מיום ההעברה ויעשה בו שימוש המקובל במהלך עסקי החברה

- לא ניתנה תמורה

- החברות האחיות אינן איגודי מקרקעין במשך שנתיים לפחות לפני מועד ההעברה במשך שנתיים לפחות אחריו.

- שווי השוק של הנכסים הנותרים בחברה המעבירה במועד ההעברה, לא יפחת משווי ההתחייבות בה.

- ניתן אישור הנציב מראש.

- מגבלה על קיזוז הפסדים במשך שנתיים.

- ניתן צו בית המשפט ככל שההעברה היתה כרוכה בהפחתת הון.

- חלק יחסי של הרר"ל של החברה המעבירה יועבר לחברת האחות לפי שווי היחסי של הנכס המועבר.

פיצולים - סעיף 105

פיצול אופקי (סעיף 105א(1)) לפקודה:

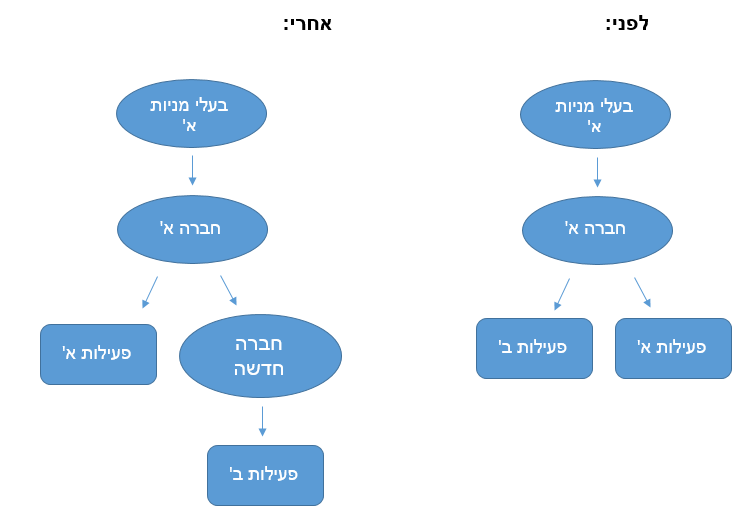

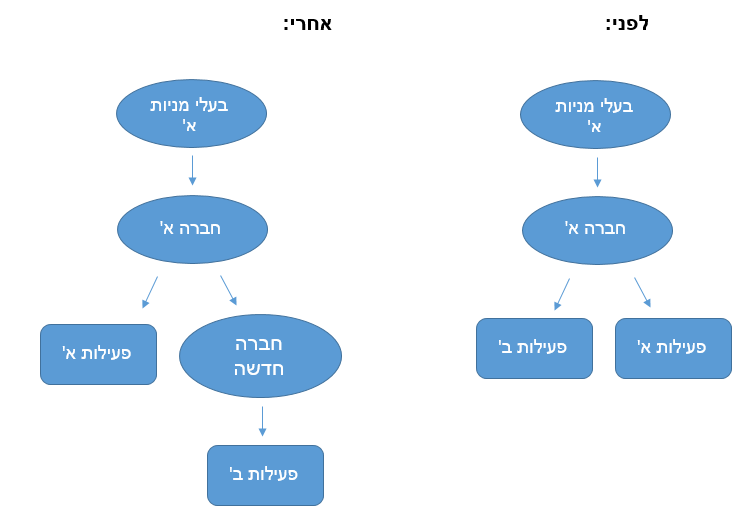

- פיצול אופקי לפי סעיף 105א(1)- העברת נכסים והתחייבויות של חברה מתפצלת לחברה חדשה שהוקמה במיוחד שהזכויות בה הן בידי אותם בעלי זכויות שבחברה המתפצלת, ובהתאם לחלקם היחסי בחברה המתפצלת.

- ניתן להעביר לחברה קיימת באישור המנהל.

פיצול אנכי (סעיף 105א(2)) לפקודה:

- פיצול אנכי לפי סעיף 105א(2) - העברת נכסים והתחייבויות לחברה חדשה שהוקמה במיוחד והיא בבעלות מלאה של החברה המתפצלת.

- ניתן להעביר לחברה קיימת באישור המנהל.

פיצול - סעיף 105ג לפקודה:

פיצול לא יהיה חייב במס בהתקיימות התנאים הבאים:

- תכלית עסקית וכלכלית.

- במשך שנתיים לפחות ממועד הפיצול לא יימכרו נכסים ששוויים 50% ומעלה מהנכסים שנותרו בידי החברה המתפצלת, וכן נכסים ששוויים 50% ומעלה מהנכסים שהועברו לחברה החדשה במהלך הפיצול. יצוין, כי במניין הנכסים של חברה מתפצלת בפיצול אנכי לא ייכללו הזכויות שלה בחברה החדשה.

- בתקופה האמורה ייעשה בנכסים אלה שימוש מקובל בנסיבות העניין במהלך עסקי החברה.

- הפעילות הכלכלית העיקרית שהיתה בחברה המתפצלת בשנתיים שקדמו לפיצול נמשכת בחברה החדשה, או בחברה המתפצלת הממשיכה, במשך שנתיים ממועד הפיצול.

חברה מתפצלת ממשיכה הינה חברה מתפצלת שאינה חברת אחזקות ולא הועברו ממנה כל הנכסים וההתחייבויות שלה.

- לחברה החדשה ולחברה מתפצלת ממשיכה יש פעילות כלכלית שמקורה בפעילות החברה המתפצלת המניבה או צפויה להניב הכנסה לפי 2(1) או לפי סעיף 2 באישור המנהל. בקשה לאישור תוגש לפני הפיצול.

- החברה המתפצלת והחברה החדשה הינן חברות תושבות ישראל שהתאגדו בישראל לפי פקודת החברות, חוק החברות, פקודת האגודות השיתופיות או חוק העמותות.

- לנציב סמכות לאשר לעניין הפיצול חברה שהיא תושבת חוץ או תושבת ישראל שהיא חברת חוץ. הנציב ישקול להפעיל את סמכותו זו לרבות התניית תנאים ומתן ערבות, אם ישתכנע, כי לא ייווצר אובדן מס בישראל כתוצאה מהפיצול.

- שווי הנכסים המועברים מהחברה המתפצלת לחברה החדשה במהלך הפיצול או הנכסים הנותרים בחברה מתפצלת ממשיכה, לא יפחת מ-10% משווי נכסי החברה המתפצלת.

קביעת השווי תיעשה בהתאם לדו"חות המתואמים לפי גילויי דעת של לשכת רואי החשבון בישראל למועד הפיצול כאשר במניין הנכסים לא ייכללו נכסים שמחזיקה חברה מתפצלת בפיצול אנכי בחברה חדשה.

- מיד לאחר פיצול אופקי יהיו לבעלי המניות של החברה המתפצלת בכל אחת מהחברות החדשות, אותן הזכויות שהיו להם בחברה המתפצלת ובאותו היחס, ובמשך שנתיים לפחות ממועד הפיצול (התקופה הנדרשת) לא יפחת סך הזכויות שבהחזקתם בכל אחת מהחברות מ-25% מכל אחת מהזכויות באותן חברות.

- מיד לאחר פיצול אנכי, תחזיק החברה המתפצלת במלוא זכויות החברה החדשה ובמהלך התקופה הנדרשת לא יפחת סך זכויותיה בחברה החדשה מ-25% מכל אחת מהזכויות בחברה.

- מכירת זכויות שלא מרצון לא יראו בה שינוי בזכויות לאחר הפיצול.

- מועד הפיצול יהיה בתום שנת המס. יחד עם זאת, מכח סעיף 103א1(א) לפקודה ובמסגרת חוזר מס הכנסה מספר 6/2018 נקבע כי יתאפשר לעשות פיצול לא רק בתום שנת המס אלא בתום כל אחד מהרבעונים.

- לא הועברו במסגרת הפיצול תשלומים במזומן או תמורה נוספת כלשהי בין בעלי הזכויות בחברה המתפצלת.

- במהלך התקופה הנדרשת לא היו בין החברות המתפצלות העברות של מזומנים או נכסים, מתן ערבויות או כל פעילות אחרת, אלא במהלך העסקים הרגיל.

- לאחר הפיצול עולה שווי הנכסים על שווי ההתחייבויות בכל אחת מהחברות החדשות ובחברה המתפצלת, הכל לפי דו"חות מתואמים למועד הפיצול.

- נדרש אישור המנהל לתכנית הפיצול רק בפיצול אופקי.

- הייתה החברה החדשה או המתפצלת איגוד מקרקעין, והועברה קרקע לחברה חדשה- נדרשת השלמת בניית בניין על הקרקע תוך 5 שנים ממועד הפיצול (עד התיקון נאמר 4).

- הייתה החברה המתפצלת קרן נאמנות, תהיה רשאית להתפצל לקרנות נאמנות מאותו סוג של החברה המתפצלת בלבד.

- כפי שראינו, נדרש לקבל את אישור המנהל בפיצול אופקי וככל שמדובר בפיצול אנכי, נדרש לקבל אישור מראש רק במקרה ולחברה המתפצלת או החברה החדשה פעילות המניבה או צפויה להניב הכנסה שלא לפי סעיף 2(1) כמו כן נדרש לקבל את אישור המנהל מקום שמתבצע פיצול לחברה קיימת.

- מקום שלא נדרש לקבל אישור מראש, יש להודיע לפקיד השומה, תוך 30 ימים ממועד הפיצול או תוך 60 ימים באישור פקיד השומה מראש, דו"ח הכולל את כל הפרטים והעובדות הנוגעים לפיצול, חוזה הפיצול, אישורים, חוות דעת, הצהרות, דו"חות כספיים, דו"ח על ייעוד הנכסים המועברים במסגרת הפיצול, פירוט הערכות השווי שנעשו לקראת הפיצול ובמהלכו וכל דו"ח או פרט אחר, שקבע שר האוצר בתקנות.